中国通胀的辨伪

很早以前(三十年前)经典的萨缪尔森西方经济学教科书就以一般物价持续地上涨来定义通货膨胀。尽管油弗里德曼的“货币主义”以及奥地利学派把通胀解释为纯粹的货币现象,但对于它的最终表现形式物价的持续上涨并未有太多异议。

最近二十年,我们看到,当越来越多的货币被指数级发展的金融虚拟所吸附时,当越来越多的货币流向中国这样的低要素国家形成产能时,你会发现货币对于实体经济价格影响似乎越来越弱,时滞也越来越长。

格林斯潘很精明地发现了此,所以能把货币的功效发挥至极致,甚至一度要改写传统的经典。但是资产泡沫延续时间越长,其破裂后对经济金融体系的损坏越大,十八年前的日本和今天的美国。

鉴于此,人们逐渐认识到资产价格对于货币政策的重要性,于是有了所谓物价通胀和资产通胀的划分。

理论随着现实而不断地发展和修正。最新版的萨氏经济学(第18版),你会发现西方经济学界开始悄然回归通货的本源(即便是新古典),通胀被统一解释为货币的实际购买力的下降。

无论物价通胀和资产通胀,皆如此。投资者前一段15倍pe买股,现在需要花20倍pe买,同一个东西货币购买力下降了。当然你可以讲投资者的风险忍耐程度提高了,那为什么提高呢?因为钞票印得太多,现金存款不再有安全感了,于是风险资产的吸引力才增强。

通胀从来就是一个货币现象,这一点其实没有分歧。

货币超发那么多,物价还没起来,只有一种情况,我们值得为之庆幸。

当新增的信贷更多地被用于就业和效率改善,流向了熊彼特所说的“企业家活动”,实体财富的创造填充了增量的货币。

我们发生了吗。

什么也没有变化,中国上半年的名义GDP增长只有3.8%,远低于去年上半年19.8%的增幅,货币缺口拉大到了20个百分点。我们看到的只有资产价格飚升了。

当资产价格上涨已经诱导原来实业领域的企业家将大量资源投入到股市、楼市之时,这就是相对价格结构被扭曲的结果,反过来严重压抑甚至摧毁了“企业家活动”的经济。

通货膨胀本质是社会财富的逆向再分配效应。多发的货币不是一次性均匀投入经济体中,而是透过某些管道在不同时间、渐次为不同人群获得,这样,贫困群体将因无缘参与资产市场和通胀预期的普遍化而变得更加贫困,富裕群体由于炒房、炒股而变得更加富裕。

中国经济还转什么型呢?

官方的经济学家们说“过剩产能将抑制中国的通胀发生”,那好就请再增加若干个七万亿吧,一直到物价上涨的事实摆在桌面上才罢手吧。

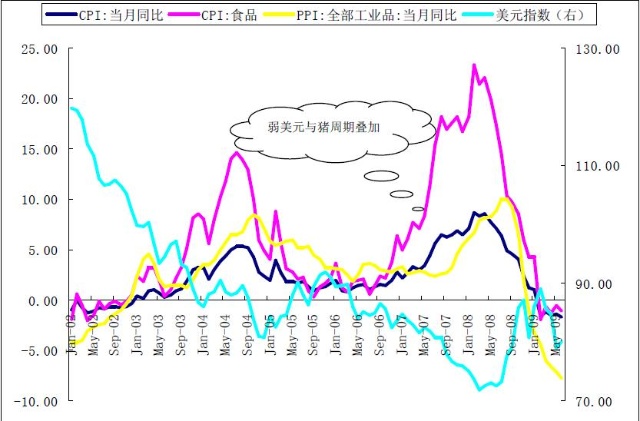

从资产通胀到物价的通胀已经不再是一个会不会发生的问题,而是什么时候发生的问题。在中国需要一个触发点。那就是:猪周期和弱美金的效应叠加,很鲜明,2004年来过一次,2007年又来过一次。2010年会不会再来一次呢。

弱美元与猪周期叠加

2004年那次价格指数快速上升,正值美金2003年以来(美国大选年)主动性贬值的波段。同时猪的存栏数降至低点,两个因素叠加。后面之所以没有激化,一是宏调手段来得相对及时,但更主要是美国人2004年年中开始进入加息周期,客观上稳住了美金的下跌趋势。

同样的,2007年猪的存栏数再次降至低点,次贷危机正式爆发,2007年年中美联储紧急启动了超级宽松的货币政策试图把危机压制在萌芽状态。向市场注入大量流动性、大幅降息、加速地美元贬值直接催生了商品市场的泡沫。所以你看见,当猪周期和弱美金的效应叠加时,中国的两个价格指数就开始了一轮快速上升。

明年的物价通胀会不会如期而至呢?要看这两个触发点。

三年一次猪周期恐怕难以避免。最近猪肉价格已经从2008 年第一季度的最高点大幅跌到盈亏平衡线(即猪粮价格比 = 6 : 1)以下。由于盈利前景黯淡,据说养殖户已经开始屠宰母猪,生猪的去存栏将延续到2009 年四季度方能完成这一轮供应调整,而这又很可能在2010 年导致猪肉价格的大幅上涨。

弱美金恐怕也难以避免。我依然没有想出,10月份美国发债高峰快到了,美联储会用何种更好的方式处置其天量的债务问题,除了继续购买。对于美国债务的恐惧,会把美国公债的利率推向高峰。市场中的理性预期最终会显灵,增加的货币将全部、直接、更快地表现在价格上。美金、美债的抛售狂潮或至,美金的汇价取决于其他储备货币印钞的情况,但全世界对于信用货币的信任若集体崩溃,将导致大宗商品交易所的ETF和贵金属成为最后避险的天堂。

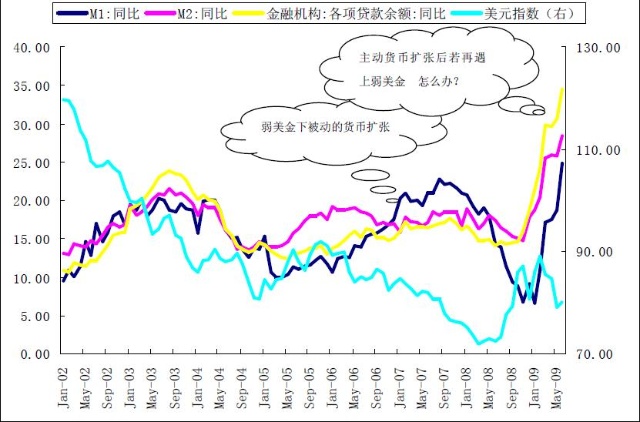

从2003年起,中国一直是在弱美金的压力下被动地进行货币的扩张,中央银行为与大量境外流动性流入搏斗而疲于奔命。

2003年是美国大选年,美国政府开始加强了弱势美元的政策力度(通过大规模减税刺激美国经济的复苏)。美元在2003年与日元和欧元的汇率分别贬值17%和14%。弱势美元使得美国进口费用增加,结果是美国2003年的贸易赤字达创纪录的4894亿美元。而与此相对应,中国2003年的出口比前一年增长近40%。中国的外汇储备也增长了40.8%,达到了前所未有的4033亿美元,与2002年相比多出了1900多亿美元。为了兑换这1900多亿美元,中国央行就不得不增发超过1.5万亿的人民币基础货币。这使得中国的银行系统被突然注入了大笔可供发放信贷的资金。2003年中国的银行发放的新增贷款达到3万亿人民币。比2002年多出了1.2万亿。可以说,从这时起,中国货币投放的大幅增加、银行信贷的急剧扩张以及中国经济的局部过热与美元汇率开始表现出令人惊讶的相关性。

2003~2008年上半年基本如此,即便央行加了十几次息,准备金率也提到了18%,大好几千亿的定向票据发行,最后包括信贷规模的行政控制都上了,货币供给也只能被压制在20%左右。

当下,8个月中我们把货币供给主动加到了28.5%,年末基本上会到30%以上,新增信贷是10万亿,10月份以后,我们一旦再遇上新的一轮或是更强力度的弱美金波段,怎么办?

老实讲,我只能有四个字“无可收拾”。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号